Introdução

O que é?

Dentro do ambiente de gestão, existem diversos caminhos a seguir para que o negócio melhore seus resultados. É possível comprar uma máquina nova para ampliar a produção, alugar ou construir uma nova loja ou até mesmo decidir sobre produzir e comercializar um novo produto. Optar pela realização de bons projetos de investimento pode ser o fator determinando para o sucesso do seu negócio e o estudo de Viabilidade Econômica é um alicerce para a tomada de decisão para esses investimentos.

Imagine a seguinte situação: que você é responsável financeiro em uma empresa e no planejamento anual são levantados alguns projetos sendo um deles a estruturação de uma nova unidade de negócio. Assim surgem perguntas importantes para você responder:

- Esse investimento vai trazer um retorno financeiro interessante para a empresa?

- Como ele se compara a outros investimentos que poderíamos fazer?

- Qual dos projetos do nosso planejamento tem o maior potencial de retorno e menor risco?

Em resumo, o Estudo de Viabilidade Econômica estudo ajuda a responder se, financeiramente, o projeto realmente vale a pena ou se existe outro investimento mais vantajoso através da análise de fluxos de caixa e indicadores que irão responder através de números a viabilidade do seu projeto.

Quais os benefícios?

Através de indicadores econômicos, o estudo de viabilidade permite realizar uma avaliação aprofundada acerca da viabilidade do projeto, de acordo com as projeções de demanda, impostos, custos, entre outros. Também permite demonstrar as vantagens e desvantagens de diferentes projetos através de termos monetários, para que possamos escolher quais os que promovem os melhores resultados.

Imagine, por exemplo, que sua empresa precise escolher entre expandir a linha de produtos ou investir em um novo ponto de venda. O estudo de viabilidade permite identificar qual dessas opções pode gerar o melhor retorno, considerando as particularidades de cada uma.

Custo de Oportunidade!

A avaliação econômica se diferencia da avaliação financeira pois incorpora um dos elementos básicos da teoria econômica: O custo de oportunidade. A análise econômica incorpora nos seus indicadores a rentabilidade mínima para não investir em outros projetos, avaliando assim se economicamente o projeto é mais atrativo ou não.

Passo a Passo

Como fazer?

Para realizar um Estudo de Viabilidade Econômica de forma eficaz, é essencial seguir uma sequência de passos com informações detalhadas e bem fundamentadas.

O primeiro passo para a análise de viabilidade é levantar as informações sobre o projeto. O quão melhor for a qualidade das informações utilizadas, melhor será o resultado da análise.

1. Defina o escopo: Estrutura Analítica do Projeto

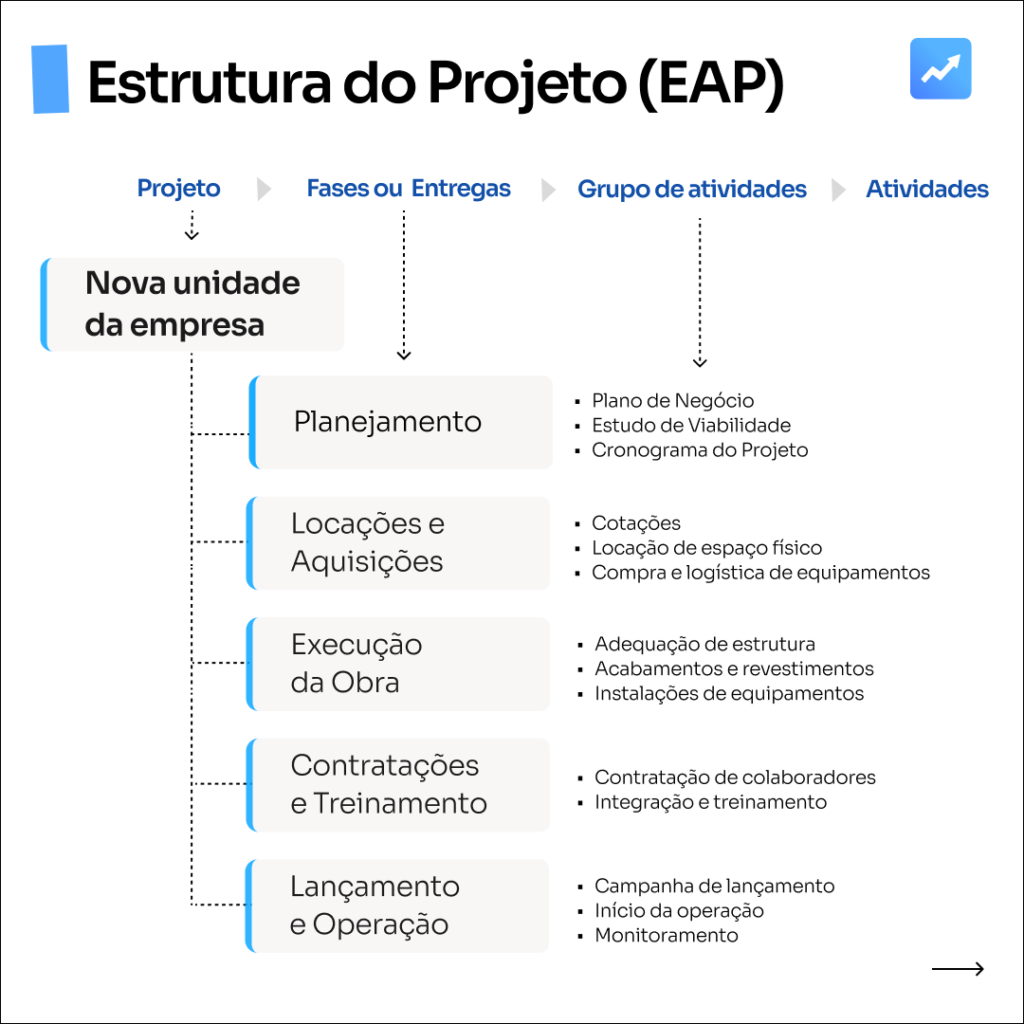

Para definir o escopo, você deverá listar as entregas do projeto e todo o trabalho que seu projeto inclui. Com esta definição você conseguirá obter as demais informações necessárias para esta análise. Uma estrutura que facilita a visualização do escopo é a EAP (Estrutura Analítica do Projeto) que organiza uma hierarquia de etapas ou entregas e trabalhos a serem realizados.

A EAP organiza o escopo em níveis hierárquicos, cada um com um grau de detalhamento crescente. Esses níveis são a base para o planejamento do orçamento e do cronograma, pois ajudam a entender exatamente o que será necessário para cada etapa do projeto, possibilitando uma alocação mais precisa de recursos e definição de prazos. Vamos entender cada nível:

Nível 1: Projeto – Representa o escopo total e o objetivo geral do projeto. Este nível define o propósito e a abrangência da iniciativa como um todo.

Nível 2: Fases ou Entregas – Este nível divide o projeto em grandes etapas ou entregas essenciais. Cada fase é uma subdivisão do escopo total e representa partes importantes que conduzem o projeto à sua conclusão. Essa divisão é útil para identificar as grandes categorias de atividades que necessitam de orçamento e prazos próprios.

Nível 3: Grupo de atividades (Pacotes de Trabalho) – Cada fase do projeto é subdividida em grupos de atividades também chamados de pacotes de trabalho, que representam entregas ou blocos de atividades a serem realizados. Os pacotes facilitam o gerenciamento do projeto, pois cada um pode ser orçado individualmente e incluído no cronograma, auxiliando no controle de custos e na definição de prazos específicos.

Nível 4: Atividades ou tarefas – Este nível detalha cada pacote de trabalho em tarefas ou atividades específicas e mensuráveis. Essas tarefas são ações práticas, com duração e custo que podem ser acompanhados no cronograma e orçamento. Esse nível é fundamental para criar um cronograma preciso, pois permite determinar a duração de cada atividade e os recursos necessários.

2. Estime os Investimentos: Iniciais e Adicionais

Com a definição do escopo realizada, podemos definir o montante de recursos financeiros necessários para a estruturação do projeto através de estimativas do investimento. Para levantar os investimentos necessários para realizar o projeto, devemos separá-los em investimentos iniciais e adicionais.

Os investimentos iniciais são aqueles realizados no início do projeto e são necessários para planejamento e estabelecer a infraestrutura básica, como a compra de equipamentos, aquisição de materiais e ajustes iniciais na estrutura física. Esses investimentos ocorrem no período zero do fluxo de caixa do que o projeto.

Já os investimentos adicionais referem-se a custos que surgem ao longo do projeto para manter ou expandir sua capacidade e qualidade, como a manutenção de equipamentos, treinamento contínuo de equipe, aquisição de suprimentos adicionais ou adaptações em função de mudanças no escopo. Esses investimentos ocorrem durante a execução do fluxo de caixa do projeto.

3. Detalhamento de custos: Custos Fixos e Variáveis

Os custos do projeto são detalhados através de custos fixos e variáveis. Vamos ver a seguir o que é cada tipo de custo e como realizar a estimativa correta destes no seu projeto.

Custos Fixos no Fluxo de Caixa

Os custos fixos são as despesas recorrentes que não mudam com o volume de atividades do projeto, ou seja, eles ocorrem independentemente da produção ou do andamento das tarefas. No fluxo de caixa, esses custos aparecem regularmente, geralmente com o mesmo valor ao longo dos períodos. Alguns exemplos de custos fixos no fluxo de caixa são:

- Aluguel e estrutura física

- Salários de funcionários

- Serviços de TI e Administrativos

- Licenças e taxas administrativas

Custos Variáveis no Fluxo de Caixa

Os custos variáveis são aqueles que flutuam de acordo com o volume de atividades do projeto. Eles tendem a mudar conforme a quantidade de bens ou serviços que estão sendo produzidos ou oferecidos. Exemplos de custos variáveis incluem:

- Matérias-primas

- Consumo de recursos

- Comissões

- Fretes e custos logísticos

Os custos variáveis podem ser estimados de duas maneiras, permitindo maior precisão e adaptação às características do projeto ou negócio:

Como um valor unitário: Nessa forma, o custo variável é calculado por unidade vendida. Por exemplo, se a receita média de venda de uma peça de vestuário é de R$ 100, e o custo variável associado (incluindo matéria-prima, embalagem e frete) é de R$ 20, esse valor unitário permite calcular o custo variável total com base no número de unidades vendidas. Se tivermos 1.000 unidades vendidas teremos 1.000 x R$ 20, totalizando R$ 20.000.

Como um percentual sobre a receita de vendas: Nessa abordagem, os custos variáveis são expressos como uma porcentagem da receita total. Por exemplo, se 20% das receitas de vendas estão relacionadas a custos variáveis, isso significa que, se tivermos R$ 100.000 de vendas, R$ 20.000 será o total de custos variáveis.

4. Previsão de receitas e ganhos

Para fazer uma previsão de receitas e ganhos adequada no contexto do projeto, é essencial seguir alguns passos estruturados que permitam obter uma estimativa precisa das receitas e dos potenciais ganhos. Essa previsão ajudará a entender o impacto financeiro do projeto e a determinar se ele é realmente rentável. Abaixo estão os passos detalhados para construir essa previsão:

Estimar o volume de vendas

Para calcular as receitas, é necessário estimar quantas unidades de produto ou quantos serviços serão vendidos mensalmente. Esta estimativa pode se basear no histórico de vendas, na análise de demanda do mercado ou em estudos de projeção. É importante realizar uma analise se há variação de vendas ao longo do ano, como em datas comemorativas, estações do ano ou eventos específicos do setor. Incorporar essa sazonalidade ajudará a prever com mais precisão o comportamento das receitas ao longo do tempo.

Definir o Preço Médio de Venda

Definir o Preço Médio de Venda envolve estabelecer um valor que seja competitivo e, ao mesmo tempo, lucrativo. Esse processo considera tanto os preços praticados pelo mercado quanto os custos e margens específicas do seu produto ou serviço.

Comece pesquisando o preço médio que concorrentes cobram por produtos ou serviços similares. Esse levantamento fornece uma referência do que o mercado está disposto a pagar e oferece uma base para posicionar sua oferta de forma competitiva.

Depois de entender o preço de mercado, você poderá calcular o preço de venda com base nos custos envolvidos. Identifique os custos variáveis do produto ou serviço, como matéria-prima, embalagem, distribuição e outros que variam conforme a quantidade produzida ou vendida.

Para assegurar lucro, é importante utilizar o markup, que é um fator multiplicador aplicado ao custo para obter o preço de venda final. Ele ajuda a cobrir os custos variáveis, os custos fixos e ainda garantir o lucro desejado. Para isso podemos aplicar as fórmulas:

- Markup = 1 ÷ (1 – Margem de Lucro Desejada)

- Preço de Venda = Custo Total x Markup

Se o custo do produto é, por exemplo, R$ 100,00 e você deseja uma margem de 40%:

- Markup = 1 ÷ (1 – 40%)

- Markup = 1,67

- Preço de Venda = R$ 100 x 1,67

- Preço de Venda = R$ 167

Calcular as Receitas Mensais

Com o volume de vendas e o preço médio definidos, multiplique-os para obter a receita total. Por exemplo, se a estimativa é vender 500 unidades por mês a um preço médio de R$ 100,00, a receita mensal prevista será R$ 50.000,00. Projete essa receita mensal para todo o período de análise do projeto, como um ano ou mais, dependendo da duração planejada do projeto.

É importante estimar o Crescimento da Demanda!

Avalie se a demanda por seu produto ou serviço tende a crescer ao longo do tempo. Isso pode incluir o crescimento natural do mercado, expansão para novas regiões ou aumento na aceitação do produto com o passar do tempo.

5. Entenda os Impostos

Outro elemento importante do levantamento de informações para o estudo de viabilidade são os impostos e valores que precisarão ser pagos. No Brasil, os impostos para empresas podem incidir tanto sobre a receita quanto sobre o lucro, dependendo do tipo de imposto e do regime tributário ao qual a empresa está sujeita.

Para isto você pode realizar uma pesquisa na internet no site de órgãos de referência e consultar profissionais especializados da área contábil e tributária. Abaixo temos uma tabela de resumo com os principais impostos, inconfidência e regimes aplicáveis:

| Imposto | Descrição | Incidência | Regime Tributário |

| IRPJ (Imposto de Renda Pessoa Jurídica) | Imposto sobre o lucro gerado pela empresa. | Sobre o lucro (Real ou Presumido) | Lucro Real, Lucro Presumido |

| CSLL (Contribuição Social sobre o Lucro Líquido) | Contribuição para a seguridade social calculada com base no lucro da empresa. | Sobre o lucro (Real ou Presumido) | Lucro Real, Lucro Presumido |

| Simples Nacional (DAS) | Tributo unificado que abrange IRPJ, CSLL, PIS, COFINS, ICMS, ISS, entre outros, destinado a micro e pequenas empresas. | Receita Bruta Mensal | Simples Nacional |

| PIS/Pasep (Programa de Integração Social) | Contribuição social destinada ao financiamento do seguro-desemprego e abono salarial. | Receita Bruta Mensal | Todos os regimes |

| COFINS (Contribuição para Financiamento da Seguridade Social) | Contribuição para o financiamento da seguridade social. | Receita Bruta Mensal | Todos os regimes |

| ICMS (Imposto sobre Circulação de Mercadorias e Serviços) | Imposto estadual sobre a circulação de mercadorias e alguns serviços. | Receita de Vendas de Produtos | Todos os regimes, exceto Simples Nacional para alguns serviços |

| ISS (Imposto Sobre Serviços) | Imposto municipal cobrado sobre a prestação de serviços. | Receita de Serviços | Todos os regimes |

6. Definição da TMA (Taxa Mínima de Atratividade)

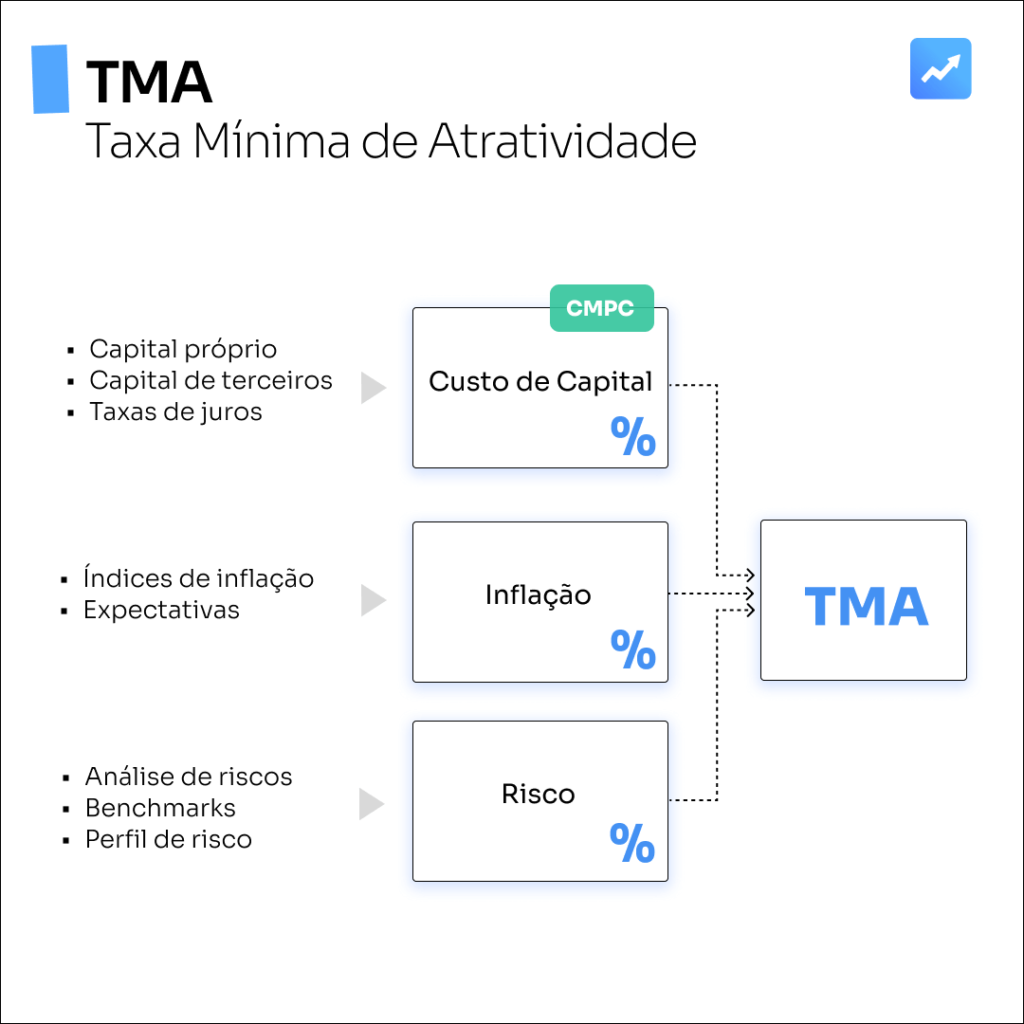

Após o detalhamento das informações de receitas, custos e impostos, a próxima etapa do estudo é estabelecer o que se chama de Taxa Mínima de Atratividade. Essa taxa irá expressar a rentabilidade mínima que se espera para o projeto, é o mínimo de rentabilidade que faz o projeto valer a pena do ponto de vista econômico.

Em resumo a TMA é o rendimento mínimo esperado ao aplicar capital no projeto. Caso o retorno esperado seja inferior à TMA, o investimento pode não valer a pena, pois não compensa o custo e o risco envolvidos. A TMA é, portanto, uma taxa de referência que define o limite mínimo aceitável de rentabilidade para que o projeto seja considerado viável. Três componentes formam a TMA:

CMPC – Custo de Capital do Projeto

O custo de capital considera o custo do dinheiro que financiará o projeto, que pode ser dividido entre capital próprio e de terceiros, ou uma composição dos dois, ele influenciará diretamente a viabilidade do projeto. A taxa do custo de capital do projeto pode ser obtida através da fórmula conhecida como “Custo Médio Ponderado De Capital” ou WACC, em inglês.

Em resumo a CMPC é a taxa média que reflete o custo de financiamento da empresa e serve como taxa mínima de retorno para avaliar novos projetos de investimento. O CMPC serve como uma base para a definição da TMA, levando em consideração o custo de capital e assegurando que a TMA seja superior a ele para que o projeto seja realmente viável.

A composição do capital impacta diretamente a rentabilidade esperada do projeto pois utilizar capital próprio ou de terceiros pode aumentar a rentabilidade sobre o capital próprio dependendo do custo da dívida e do retorno esperado para projeto.

A análise de composição do capital também é importante para o planejamento do fluxo de caixa do projeto. Com uma combinação equilibrada de capital próprio e de terceiros, a empresa consegue organizar seus pagamentos de forma mais estratégica, evitando problemas de liquidez de caixa.

Inflação

Ao definir uma TMA para avaliar um investimento, a inflação precisa ser considerada, uma vez que ela reduz o valor real dos retornos futuros. Isso significa que, para que um investimento seja realmente atrativo, ele deve oferecer um retorno acima da taxa de inflação, garantindo um ganho real e não apenas nominal.

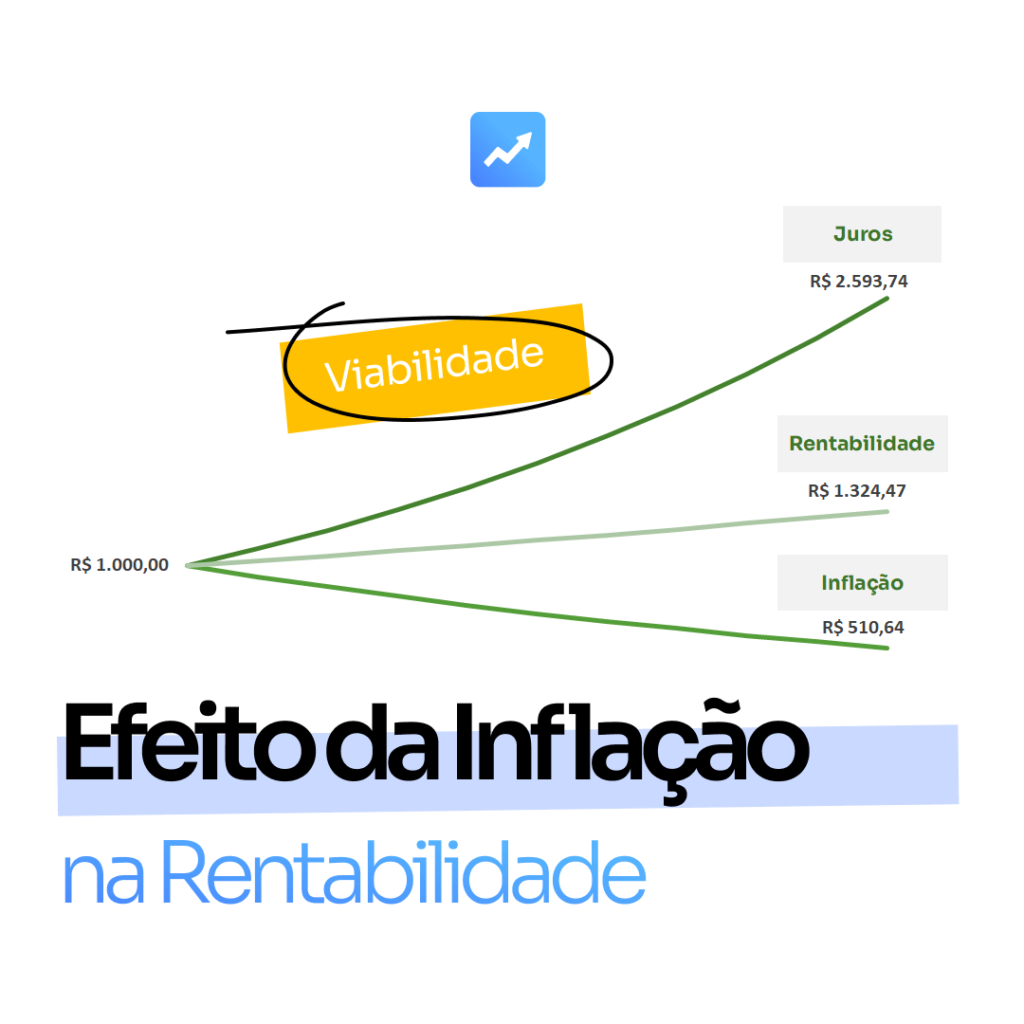

No gráfico abaixo podemos ver o que acontece com o valor de 1.000 reais ao longo de 10 anos, sofrendo o efeito simultâneo dos juros pagos por uma aplicação financeira como poupança ou um fundo de renda fixa e da inflação.

Em nosso exemplo o investimento de R$ 1.000,00 remunerado a uma taxa anual de 10% resultará em um valor futuro de R$ 2.593,74 após 10 anos. Por outro lado, uma inflação de 6,5% ao ano reduzirá o poder de compra de R$ 1.000,00 para R$ 510,64 após 10 anos. Assim a rentabilidade real também sofre o efeito da inflação e a taxa real

Desta forma o investimento precisa considerar a rentabilidade mínima necessária para superar a inflação e garantir um ganho real e assim compensar a perda de valor devido à inflação

Risco do projeto

Dependendo do risco associado ao investimento, a TMA pode ser ajustada, exigindo uma taxa ainda maior para projetos mais arriscados. Este ajuste da em função do risco é conhecido como prêmio de risco. Basicamente é um percentual adicional à TMA básica (que já considera inflação e custo de capital), que varia conforme a natureza e o perfil de risco do projeto. Por exemplo, um projeto em um setor já consolidado pode ter um prêmio de risco menor, enquanto um projeto em um setor emergente ou inovador exige um prêmio maior.

Normalmente o prêmio de risco é calculado pela diferença entre o retorno esperado de um investimento mais arriscado e o retorno de um investimento seguro (como títulos do governo), que oferece um risco muito baixo ou praticamente nulo, podendo ser calculado como:

Prêmio de Risco = Retorno Esperado − Taxa Livre de Risco

Na hora de avaliar o risco é importante entender os diferentes perfis de risco dos investidores do projeto (conservadores, moderados ou agressivos), podem definir prêmios de risco diferentes, ajustando de acordo com sua tolerância e objetivos financeiros.

A Relação entre TMA e a Taxa de Juros

A TMA é frequentemente relacionada à indicadores de referência como a taxa de juros SELIC que é a taxa básica de juros da economia brasileira. A SELIC é a taxa de referência usada pelo governo para regular o mercado financeiro e influencia diretamente outras taxas de juros no país. Quando a SELIC está alta, ela oferece uma opção de investimento relativamente segura, com retorno interessante; então, para que outro projeto ou negócio seja atrativo, ele precisa oferecer uma taxa de retorno superior à SELIC, uma vez que o investidor teria à disposição uma alternativa mais segura e com menos risco.

Imagine que um investidor tenha a opção de aplicar seu capital em títulos do governo, que pagam uma taxa próxima à SELIC, considerada uma aplicação de baixo risco. Se a SELIC estiver em 7% ao ano, a TMA do investidor para qualquer outro projeto deve ser superior a esse valor, para justificar a escolha do investimento com mais risco. Ou seja, o projeto ou negócio precisa oferecer uma taxa de retorno mais alta que a SELIC para ser considerado atrativo. Em resumo, a TMA orienta o investidor sobre o mínimo retorno necessário para que ele decida sair de uma aplicação segura e arriscar seu capital em algo potencialmente mais lucrativo.

7. Fluxos de caixa e Indicadores de Viabilidade

A partir de todas as informações coletadas nas etapas anteriores, podemos então desenvolver o estudo de viabilidade do projeto. Toda a análise da viabilidade do projeto é feita a partir dos fluxos de caixa. O fluxo de caixa demonstra período a período os resultados das entradas e saídas e também o fluxo dos investimentos do projeto e é a base para calcular três indicadores, o VPL, a TIR e o Payback.

Neste ponto temos a importância do nível de detalhamento dos dados e estimativas, pois a partir deles teremos uma visão sobre o investimento. Um fluxo de receita ou despesas mal estimado pode comprometer os indicadores de viabilidade, então é importante termos o máximo detalhamento dos dados. O horizonte de tempo de estimação dos valores do fluxo de caixa também é importante, pois o quão maior forem os períodos maior poderá ser o nível de incerteza sobre as estimações.

O fluxo de caixa livre é utilizado para o cálculo dos indicadores de viabilidade e é corresponde ao saldo resultante de investimentos, receitas e despesas. Ao longo do tempo a inflação afeta tanto os valores de investimentos e receitas quanto as despesas, por isso é importante incorporá-la ao cálculo da viabilidade para chegarmos a um resultado realista.

Essencialmente o estudo de viabilidade busca responder se vale ou não investir tempo e recursos em determinado projeto. Para isso os indicadores trazem luz sobre alguns questionamentos importantes que compõe a visão de viabilidade:

Taxa Interna de Retorno (TIR)

Qual será o retorno percentual anual do meu investimento?

O método da Taxa Interna de Retorno, a TIR, calcula a taxa para qual o VPL do projeto é igual a zero e mostra a taxa de retorno que você pode esperar do projeto por ano. Se essa taxa for maior que a taxa mínima que você deseja (ou o custo do capital investido), o projeto vale a pena. Em resumo, a TIR ajuda você a ver se o projeto rende o suficiente para compensar o investimento.

Como interpretar:

- Se a TIR for maior que a taxa mínima desejada, o projeto é atrativo.

- Se a TIR for menor que a taxa mínima desejada, o projeto pode não ser interessante.

Valor Presente Líquido (VPL)

Quanto dinheiro este projeto vai gerar, depois de cobrir os custos e o investimento inicial?

O método do Valor Presente Líquido, o VPL, nos mostra qual o retorno do projeto acima da taxa mínima de atratividade e em valores monetários de hoje. Ele traz os fluxos de caixa futuros para o presente para podermos avaliar a rentabilidade tendo o valor do dinheiro hoje em mente. Em resumo o VPL mostra o valor que o projeto trará em dinheiro “extra” no futuro, considerando todos os custos. Se o VPL é positivo, quer dizer que o projeto está gerando mais do que custa – o que significa que é um bom investimento. Um VPL positivo indica que o projeto tem potencial para aumentar o valor do seu negócio.

Como interpretar:

- Se o VPL for positivo: o projeto está gerando valor e vale a pena.

- Se o VPL for zero: o projeto cobre seus custos, mas não traz valor adicional.

- Se o VPL for negativo: o projeto não gera valor suficiente e pode não ser viável.

Payback

Em quanto tempo vou recuperar o dinheiro investido?

O método do Payback nos mostra em quanto tempo o investimento inicial do projeto será recuperado. Pode ser calculado de forma simples ou descontada. A forma descontada considera o valor do dinheiro no tempo, ao contrário da simples. Como vimos anteriormente, não considerar as variações que o dinheiro sofre com o tempo pode comprometer o estudo de viabilidade. O Payback é um indicador importante para que se avalie a possibilidade de ficar um determinado tempo sem o valor do investimento em caixa. Se o tempo de payback for curto, o investimento é recuperado mais rapidamente, o que diminui o risco de ficar sem o dinheiro investido por muito tempo.

Como interpretar:

- Payback curto: O investimento é recuperado rápido, o que é positivo e reduz o risco.

- Payback longo: Leva mais tempo para recuperar o investimento, o que pode aumentar o risco, especialmente se você precisar do dinheiro de volta mais rápido.

8. Criação de Cenários e Análise de Sensibilidade

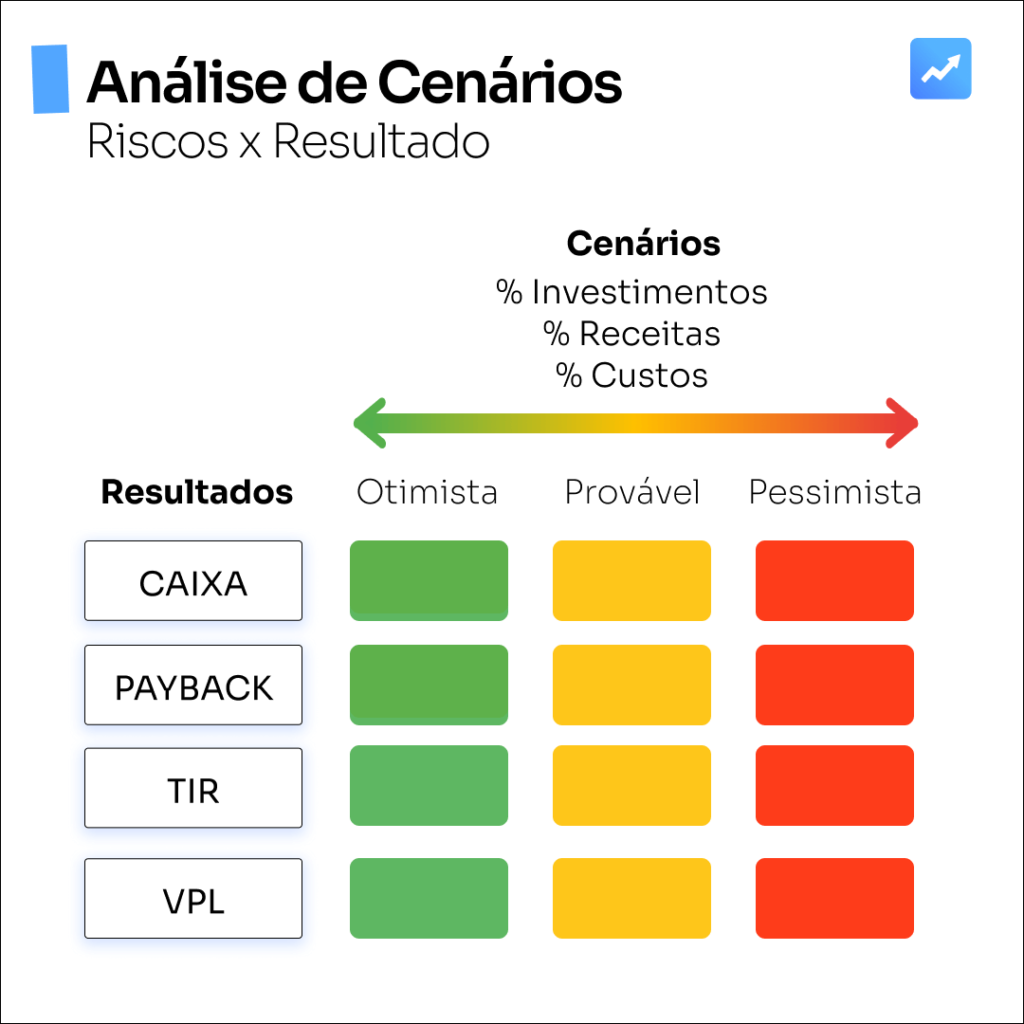

Antes de realizarmos um projeto não podemos ter certeza sobre como será a sua execução, dessa forma existe incerteza quanto aos resultados. A análise de cenários nos ajuda a entender melhor o comportamento do projeto em diferentes condições. Criamos o cenário provável, otimista e pessimista, alterando as receitas, investimentos e custos e analisando o resultado do projeto em cada cenário. A análise de cenários responde perguntas do tipo:

Caso as vendas do projeto caiam 50%, ele ainda será rentável?

Para a estruturação dos cenários podemos pensar em uma tabela contendo os cenários e sua descrição com o contexto do cenário e as variações em cada uma das variáveis que compõe o fluxo de caixa do projeto:

| Cenário | Exemplo | Investimento Inicial (%) | Receita Anual (%) | Custos Operacionais (%) |

| Pessimista | O investimento inicial aumenta devido a custos inesperados, a receita anual cai pela baixa demanda | 10% | -33% | 0% |

| Provável | Valores de investimento, receita e custos dentro do planejado e sem grandes variações | 0% | 0% | 0% |

| Otimista | O investimento inicial diminui por reduções de custos, a receita anual aumenta devido à alta demanda, e os custos operacionais reduzem com melhorias de eficiência. | -4% | 25% | -7% |

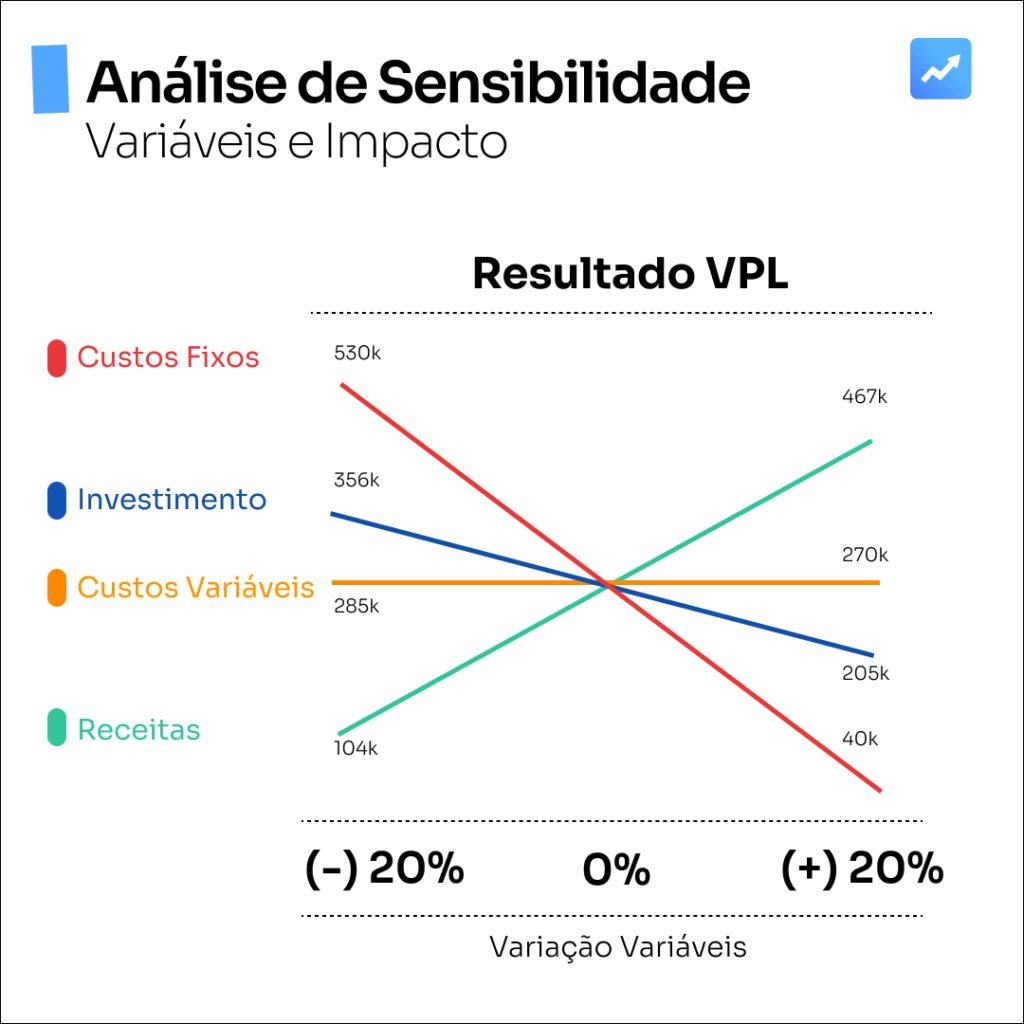

De forma complementar a análise de cenários, a análise de sensibilidade nos ajuda a entender quais as variáveis mais críticas do projeto para que ele se mantenha rentável. Diferentes projetos podem sofrer variações em seu VPL de diferentes formas, conforme os investimentos, as receitas e os custos variam.

Em um projeto de expansão, por exemplo, a análise de sensibilidade pode ser usada para testar como mudanças na demanda (receitas) e nos preços das matérias-primas (custos variáveis) impactam o VPL. Se uma pequena mudança na demanda gera uma grande variação no VPL, o gestor saberá que precisa focar esforços em aumentar ou estabilizar a demanda para garantir o sucesso do projeto.

Já em um projeto onde a variável mais sensível para o VPL sejam os Custos Fixos, é preciso focar esforços para garantir maior eficiência na operação e ações de redução e contenção para garantir a maximização dos resultados do projeto.

A análise de sensibilidade é uma ferramenta indispensável para o planejamento do projeto de investimento permitindo que os gestores identifiquem os pontos críticos e façam ajustes necessários para maximizar o retorno do investimento.

Conclusão do Guia de Gestão: Análise de Viabilidade Econômica

A análise de viabilidade econômica é um passo essencial para avaliar a sustentabilidade e o potencial de retorno de qualquer projeto ou investimento. Ela fornece uma base sólida para a tomada de decisões estratégicas, permitindo que gestores e investidores entendam os benefícios e riscos envolvidos. Ao considerar todos os elementos – desde o levantamento de investimentos iniciais e adicionais, custos fixos e variáveis, até a projeção de receitas e a definição da TMA – a empresa pode identificar se o projeto é financeiramente viável.

Os cenários de análise, como os contextos provável, pessimista e otimista, oferecem uma visão abrangente das diferentes condições que o projeto pode enfrentar, permitindo uma melhor preparação para responder a imprevistos e aproveitar oportunidades. Além disso, o uso de indicadores como VPL, TIR e Payback proporciona uma avaliação quantitativa dos retornos esperados, ajustando a análise para contemplar o impacto da inflação e do custo de oportunidade.

Ao seguir esses passos, o gestor não apenas assegura que o capital investido seja empregado de forma eficiente, mas também protege a empresa de riscos desnecessários e otimiza os recursos disponíveis para maximizar os retornos. Uma análise bem-feita é, portanto, o alicerce para uma gestão econômica eficaz, aumentando a probabilidade de sucesso e de crescimento sustentável da organização.

FAQ – Estudo de Viabilidade Econômica

1. O que é um estudo de viabilidade econômica?

O estudo de viabilidade econômica é uma análise que avalia se um projeto ou investimento é financeiramente viável. Ele considera projeções de receita, custos, investimentos e outros fatores econômicos para determinar se o projeto será lucrativo e se o retorno financeiro justifica o risco envolvido.

2. Por que o estudo de viabilidade econômica é importante?

Esse estudo permite que empresas e investidores tomem decisões fundamentadas antes de iniciar um projeto, reduzindo o risco de prejuízos. Ele ajuda a identificar o retorno potencial e fornece uma visão clara dos recursos necessários, dos riscos financeiros e do tempo necessário para obter retorno.

3. Quais são os principais indicadores utilizados no estudo de viabilidade?

Os indicadores mais comuns são:

- Valor Presente Líquido (VPL): Mede o valor presente dos fluxos de caixa esperados, descontados pela taxa mínima de atratividade (TMA).

- Taxa Interna de Retorno (TIR): Calcula a taxa de retorno esperada do projeto, usada para comparar com a TMA.

- Payback: Indica o tempo necessário para recuperar o investimento inicial, podendo ser simples ou descontado.

4. O que é a Taxa Mínima de Atratividade (TMA) e como ela é usada?

A TMA é a taxa mínima de retorno que um investidor ou empresa espera para considerar um investimento viável. Ela reflete o custo de oportunidade e ajusta o valor dos fluxos de caixa futuros para considerar o risco e a inflação. Projetos com retorno abaixo da TMA geralmente são descartados.

5. Como a inflação afeta o estudo de viabilidade econômica?

A inflação reduz o poder de compra dos retornos futuros. Portanto, é necessário ajustar os valores projetados pela inflação para garantir que o investimento gere um ganho real, ou seja, que o retorno compense a perda de valor ao longo do tempo.

6. O que é o cenário provável, pessimista e otimista em um estudo de viabilidade?

Esses cenários ajudam a simular diferentes condições que podem impactar o projeto:

- Cenário Provável: Baseado em projeções mais realistas, sem variações extremas.

- Cenário Pessimista: Considera condições desfavoráveis, como aumento de custos e queda de receita.

- Cenário Otimista: Reflete condições favoráveis, como redução de custos e aumento de receita.

7. Como o estudo de viabilidade ajuda na tomada de decisões?

O estudo de viabilidade oferece dados concretos e projeções financeiras, permitindo que gestores comparem as alternativas de investimento, identifiquem os riscos e compreendam o potencial de retorno. Ele ajuda a decidir se o projeto deve ser implementado, adiado, modificado ou descartado.

8. Qual é a diferença entre viabilidade econômica e viabilidade financeira?

A viabilidade econômica avalia o projeto com base no custo de oportunidade e no potencial de retorno em termos reais, enquanto a viabilidade financeira foca na capacidade do projeto em gerar fluxo de caixa para pagar as obrigações e financiar suas operações no curto e médio prazo.

9. Qual a importância de identificar os custos fixos e variáveis?

Entender os custos fixos (como aluguel e salários) e os variáveis (como matéria-prima e comissão) ajuda a projetar com mais precisão o impacto dos custos no fluxo de caixa do projeto. Isso é essencial para calcular corretamente o ponto de equilíbrio e identificar a lucratividade.

10. Quem deve fazer um estudo de viabilidade econômica?

Empresas que planejam lançar novos projetos, investidores que buscam avaliar oportunidades de investimento, e gestores que precisam tomar decisões estratégicas se beneficiam do estudo de viabilidade. Ele é especialmente útil para grandes investimentos, onde os riscos financeiros são elevados.

11. Com que frequência um estudo de viabilidade deve ser atualizado?

O estudo de viabilidade deve ser revisado sempre que houver mudanças significativas no mercado, nos custos do projeto ou na economia, como aumentos de inflação ou alterações nas taxas de juros. Além disso, é recomendável revisar o estudo periodicamente para avaliar o desempenho e a validade das projeções.